专题首页

图片新闻

视频播报

媒体聚焦

各级部署

街区动态

以案说法

知识问答

宣传海报

家园网首页

专题首页

图片新闻

视频播报

媒体聚焦

各级部署

街区动态

以案说法

知识问答

宣传海报

家园网首页

签下一张小小欠条,转眼债台高筑;一次借贷经历,竟成终生梦魇。套路贷,是从新业态、新领域中冒出来的新型黑恶犯罪,扰乱金融秩序,衍生多种犯罪,群众反映强烈,影响社会稳定。套路贷套路究竟有多深?根源何在?圈套何解?

在扫黑除恶专项斗争攻坚阶段,本报今起推出“求解套路贷”系列调查报道,敬请垂注。

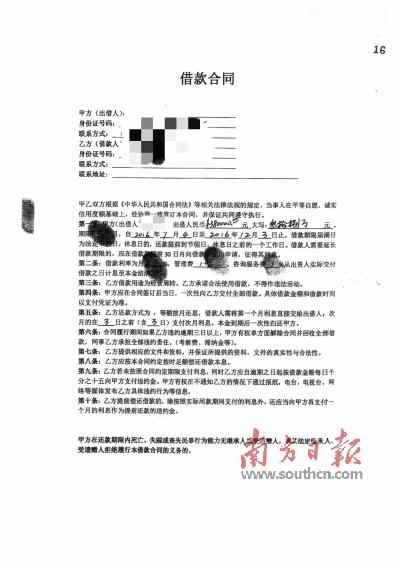

阿柯与春哥的借款合同,约定的月利率仅为2%,但实际却以管理费、咨询费等名义收取高额利息。受访者供图

39岁的阿柯在短短5个月内,失去了前半生积攒下来的财富:一辆轿车、一套住宅和一间餐厅。是什么把他害惨至如此地步?赌博?电信诈骗?都不是!让阿柯陷入困境的,是一笔8万元的借款,是一个“套路贷”陷阱。

有借就有还。不过“套路贷”可不是这么玩的。“套路贷”看中的不是高额利息,车、房子、不动产,才是“套路贷”的真正目标。当事主踏进圈套后,一系列精心设计、甚至量身定制的套路就会渐次展开。

阿柯告诉南方日报记者,他在3年前借了8万元之后,就一步一步陷入了“套路贷”的陷阱中,期间还遭遇过殴打、非法拘禁等,直到最后,车子被抢走,房子被侵占,连赖以谋生经营的餐厅也被强制转让。

陌生来电

“您需要小额无抵押贷款吗?”

在南方日报的报料平台上,有不少关于贷款遇骗的报料。从报料者所反映的情况来看,套路大同小异:从某某金融公司借了一笔贷款,在还款过程中发现需要支付的利息竟然超过了本金,不愿或无力偿还,希望媒体给予关注。

阿柯便是其中的一名事主。16岁初中毕业后,他从广西来到深圳打拼,靠着勤奋和一些运气,在深圳买了房、买了车,还开了一家餐厅。2015年,因为生意周转阿柯急需一笔资金。恰在此时,他接到一个陌生来电:“先生您好,我们这里提供小额无抵押贷款,您需要吗?”

对于这类业务推销电话,以往阿柯都会选择直接挂断,但这次他却想和对方聊聊看。

经电话那头中介公司“牵线”,阿柯认识了深圳罗湖的朱小姐,她所在的公司可以通过“操作”从银行贷到款。不过,因为银行审核流程需要近1个月,阿柯等不了那么久,于是改变主意,向朱小姐的公司借款8万元,双方约定月利率8%。如此算来,这笔借款的年利率达96%。

债务“滚雪球”

抵押房产“以贷养贷”

因为阿柯征信不算太好,银行贷款审批失败,而还款日又近在眼前,于是他不得不开启了一条“以贷养贷”“借新还旧”之路。

到2016年5月,阿柯所欠下的网贷,已经从1年前的8万元变成了70多万元。债务逐渐“滚雪球”,让阿柯有些心慌。此时,朋友阿波给阿柯指了条路子:抵押房产。

阿波曾作为债主借给阿柯9万元。他表示,如果阿柯愿意,他还可以介绍专业人员,帮助搞定抵押贷款所需的一切手续。此时阿柯还想拿出一笔钱来装修餐厅,就接受了阿波的建议。

阿波介绍的这家公司,位于深圳前海,做小额贷款业务,公司老板叫春哥。奇怪的是,春哥却介绍了另外一家小贷公司,让阿柯以房产抵押的方式,借款310万元,并约定2%—3%的手续费。

在阿柯原本的计划中,还掉房屋剩余房贷130万元,再偿还此前欠债70余万元,以及10多万元的手续费,他能拿到80多万用来装修餐厅。没想到,在实际过程中,春哥以手续费、平账费、关系费等种种名义收取了50多万元。最终阿柯拿到手的,仅有30多万元。

这时,春哥主动提出,可以借给阿柯38万元,月利率10%,“我当时急需用钱,没有多想,就和他签了借款合同,还有好几份空白合同。”阿柯说。

“空白合同?”记者问。

“就是只有格式、没有内容,让我在那些空白处签名按手印。”阿柯说。

“这种合同你也敢签?”记者又问。

“他们说这只是走个形式而已,也是行规,没关系的。”阿柯回忆说。

合同签好了,接下来开始转账。而这期间也暗藏猫腻:春哥先是通过手机银行向阿柯转账了38万元,又让阿柯将这38万元转回给公司一员工;接着,春哥再次给阿柯转账38万元,并让其在收到汇款后立即转回两个月的利息7.6万元。

仔细一算,阿柯实际从春哥那里借到30.4万元,但是从银行流水来看,春哥已经转给了他76万元。后来跟记者谈及这个细节时,阿柯认为,对方虚构银行流水是早有预谋,为的是骗取更多钱财。

暴力催债

空白合同为据强行低价“租房”

过了四五个月,即到了2016年11月底,春哥要求阿柯一次性偿还所有本金。因为餐厅才重新装修营业,阿柯根本无力偿还。

后来,春哥通知阿柯到办公室商量还款事宜。阿柯回忆说,脚一踏进门他就遭到了一顿暴打,“他们用脚踢我,把我踹在地上,动都动不了”。

给了阿柯一个下马威后,贷款公司又派人在营业时间去阿柯的餐厅,威胁他必须将所有欠款及利息一次性还清,否则就拉断餐厅电闸、赶走餐厅客人。

无奈之下,阿柯掏出自己的车钥匙给了对方,以示还款诚意。但春哥并不满意,他再次找到阿柯,提出把餐厅过户给他,等还钱后,再把餐厅过户回去,如此的理由是“为了有个保障”。

在春哥等人的威逼利诱下,阿柯签下了一份价格为59万元的餐厅转让协议。

一辆轿车和一家餐厅依然满足不了贪婪者的胃口。此时,春哥此前逼迫阿柯签字的空白合同派上了用场——空白合同竟被强制填充成为一份房屋租赁合同,根据该合同,阿柯以38万元的租金将房子租给春哥20年,算下来,平均每个月房租1583元。

“这套房子120平方米,租出去的市场价每个月在5000元上下,现在租1000多元,我怎么可能签这种合同?”向记者说起这件事时,阿柯十分气愤。

白纸黑字,还有签字为证,贷款公司以此为据,让催债人员强行开锁进入阿柯家,将其全家的私人物品扔出来,连在家中的阿柯老父亲也被当场赶出了屋。一名催债人员当场放下狠话:“房子里面有几把刀,谁敢进来?!”

辛辛苦苦奋斗了20多年,一次借款,竟把全部身家都搭了进去。

公司运作

拉客—审核—放款—催债—“诉讼”

阿柯的故事并不是孤例。

公安部今年2月份发布的数据显示,全国公安机关共打掉“套路贷”团伙1664个,共破获诈骗、敲诈勒索、虚假诉讼等案件2万余起,抓获犯罪嫌疑人16349名,查获涉案资产35.3亿余元。

记者调查发现,涉及“套路贷”的多为团伙作案,组织性明显。在主犯的统筹指使下,有负责拉业务的,也有“空放”贷款、收取现金的;有与借款人商谈、签订合同的,也有管理账目和借贷合同的;有负责催债的,也有专门提起并实施虚假诉讼的。团伙成员分工明确,相互协作,宛如流水作业一样,不断地制造着如阿柯一样的悲剧。

清远警方在今年3月打掉的一个从事“套路贷”犯罪活动的团伙,就是瞄准了当时小贷业务尚未规范的漏洞而非法成立的。公司并不具备互联网小额贷款经营资质,非法获取事主信息,并通过账务管理、诈骗、“软暴力催收”等业务小组,实施“套路贷”。

清远市民阿亮去年6月经朋友介绍进入该公司担任网贷审核员一职。阿亮说,当时看介绍,这份工作门槛低、待遇高,只要会用电脑打字、会说普通话就行,而每个月的工资就有四五千元,对于仅有初中文凭的他来说,算得上是一份美差。

记者登录招聘网站查询发现,阿亮入职的这家公司,自称“服务于互联网/移动互联网/电子商务行业领域”“具有专业的资深经历和雄厚实力”。但实际上,所从事的是网络贷款业务。据阿亮介绍,公司设审核、催收、财务三个部门,审核员负责寻找客源并进行资质审核;审核通过就交给财务部门签订合同、放款;如果客户逾期不还,则交给催收部门催收。

对每个环节,公司都有严格的规章制度要求。如资质审核阶段,审核员需要审核借贷者的身份证信息、个人信息、工作信息、通讯录真假等。审核通讯录信息时,需要随机选择3个电话号码进行拨打,以验证借贷者提供的通讯录是否真实。

根据这些信息状况,审核员会按照相应的标准确定借贷者的借款金额。“如果他有工作,就给他加几分,通讯录是真的,又给他加几分,不同的分数就对应不同的额度。”阿亮透露。

该公司财务人员陆某介绍,公司放款时,与客户约定的利率一般在每周20%—30%之间,换算为年利率则是960%—1440%之间。如果客户逾期不还,每天的逾期费用为10%,也就是说,如果借款1500元,逾期后每天需要交纳150元的逾期费。

如果一直不还钱,就由催收人员对欠债者的通讯录进行“爆破”,即挨个拨打通讯录上的电话,通知他们让欠债者赶紧还钱。

而催收人员也分级别。“他今天逾期,就一级的催收;逾期了两三个星期的,就是二级的催收;超过一个月或是更久的那些烂账,就是三级的催收。”陆某说,这其中的一级人员大都是资深员工或老板身边的亲信。

最终,这个披着科技公司外壳的“套路贷”团伙被警方一网打尽,经查,该犯罪团伙涉案金额高达1.7亿元,被害人达8万多人。

(文中人物阿柯、阿波、春哥、阿亮均为化名)

相关新闻